Księgi zleceń powoli odchodzą do historii - twórcy dzisiejszych zdecentralizowanych giełd znacznie część siegają po automatyczny animator rynku (AMM). AMM umożliwia traderom zarabianie na udziałach w transakcjach, w zamian za stanie się dostawcami płynności. Dlaczego jest to tak ważne dla DEX-ów?

Maciej Zielinski

W artykule przeczytasz:

• Czym są automatyczni animatorzy rynku?

• Jak działa automatyczny animator rynku?

• AMM vs księgi zamówień on-chain/off-chain.

• Dlaczego automatyczne animator rynku jest tak ważnym rozwiązaniem dla DeFi.

Automatyczny animator ynku został po raz pierwszy zaprezentowany publice w 2018 roku wraz z premierą Uniswap.

AMM zasadniczo jest zautomatyzowaną maszyną handlową, która zastępuję tradycyjne księgi zleceń pulami płynności zarządzanymi przez algorytmy.

Czym jest automatyczny animator rynku?

Jak wspomnieliśmy w jednym z naszych poprzednich artykułów, zdecentralizowana giełda może obsługiwać handel na trzy sposoby:

• Książka zamówień w łańcuchu

• Książka zamówień poza łańcuchem

• Automatyczny animator rynku AMM

Obecnie to własnie trzeci z nich uchodzi za najwydajnieszy. Dlatego opiera się na nim zdecydowana większość nowoczesnych zdecentralizowanych giełd.

Definicja:

Automatyczny animator rynku AMM to zdecentralizowany protokół wymiany, który opiera się na inteligentnych kontraktach w celu określenia ceny aktywów cyfrowych i zapewnienia płynności.

Aktywa kryptograficzne wyceniane są zgodnie z algorytmem wyceny i formułą matematyczną, zamiast księgi zamówień, z której korzystają tradycyjne giełdy.

Formuła matematyczna różni się w zależności od protokołu. Na przykład Uniswap używa następującej formuły:

a * b = k

Gdzie „a” i „b” to ilość sprzedawanych tokenów w puli płynności. Ponieważ „k” jest stałe, całkowita płynność puli musi zawsze pozostać taka sama. Różne AMMs używają różnych formuł. Wszystkie jednak ustalają cenę algorytmicznie.

Dzięki dutomatycznym animatorom rynku praktycznie każdy może stworzyć zdecentralizowaną giełdę przy użyciu technologii Blockchain.

Jak działa automatyczny animator rynku?

Gdy istnieją pary handlowe - na przykład BTC/ETH, zautomatyzowani animatorzy rynku działają podobnie do ksiąg zleceń, które opierają się na zleceniach kupna i sprzedaży. Zasadnicza różnica polega jednak na tym, że para handlowa nie jest potrzebna do zawarcia transakcji. Użytkownicy mogą wchodzić w interakcję z inteligentnym kontraktem, który to stanie się drugą stroną takiej pary. W gruncie rzeczy to na tym wlaśnie opiera się “automtyczność” animatora rynku.

P2P a P2C

Prawdopodobnie znasz termin transakcje peer-to-peer, który ma kluczowe znaczenie dla zrozumienia idei zdecentralizowanych giełd. W zasadzie każda transakcja, która przebiega między dwoma użytkownikami bez żadnego pośrednika, może być nazwana P2P.

O zautomatyzowanych animatorach rynku możemy myśleć jako o rozwiązaniach typu peer-to-contract, ponieważ transakcje odbywają się między użytkownikami a inteligentnymi kontraktami.

Pule płynności

Pary handlowe, które znasz m. in. ze scentralizowanych giełd, w automatycznym animatorze rynku istnieją jako indywidualna pule płynności. Użytkownicy zasadniczo handlują środkami więc z pulą płynności, a nie z innymi użytkownikami.

Jeśli chcesz wymienić kryptowaluty, na przykład sprzedać BNB za Ether, musisz znaleźć pulę płynności BNB/ETH.

Możemy wyobrazić sobie pulę płynności jako wielki stos aktywów. Skąd jednak one pochodzą?

Dostawcy płynności

Odpowiedź może brzmieć dość zaskakująco: środki są dodawane do puli płynności przez użytkowników giełdy. A dokładniej - dostawców płynności.

W zamian za zapewnienie płynności dostawcy płynności zarabiają za opłatach za transakcje w swojej puli. W przeciwieństwie do tradycyjnego market makera, gdzie możemy wyróżnić profesjonalnych market makerów, tutaj każdy może stać się jednym z nich.

Zyski w zamian za płynność

Aby zostać dostawcą płynności, musisz zdeponować obydwa aktywa reprezentowane w puli. Dodawanie środków do puli płynności nie jest trudne, a korzyści sa zdecydowanie warte rozważenia. Zyski dostawców płynności różnią się w zależności od platformy. Na przykład w przypadku Uniswap 0,3% każdej transakcji trafia do dostawców płynności.

Automatyczny animator rynku- poślizg

Poszczególne rozwiązania AMM mogą napotykać różne problemy. Jednak ryzyko poślizgu jest czymś, o czym zawsze powinniśmy pamiętać, planując własny DEX.

Dlaczego tak się dzieje?

Jak wspomniałem, w modelu AMM o wycenie aktywów decyduje algorytm i formuła matematyczna. Można powiedzieć, że cena jest zeleżna od stosunku aktywów w puli płynności. A dokładniej: od zmiany tego stosunku, jaką transakcja spowoduje. Im większa transakcja, tym większy zmiana i większy poślizg - róznicę ceny w stosunku do ceny rynkowej.

Rzeczywiście, gdy duże zlecenie zostanie złożone w AMM, a znaczna ilość monet zostanie usunięta lub dodana do puli płynności, może to nawet spowodować znaczną różnicę między ceną rynkową a ceną w puli.

Większa płynność = mniej poślizgów

Jeśli chodzi o automatyczny animator rynku większa płynność oznacza mniejszy poślizg, jaki może wystąpić w przypadku dużych zleceń. A to może przyciągnąć więcej wolumenu do Twojego DEX. Dlatego jeśli chcesz korzystać z AMM na swojej platformie, musisz mieć solidną strategię zachęcania użytkowników do wpłacania środków do puli płynności.

Należy pamiętać, że oferowanie płynności na wystarczającym poziomie jest niezbędne aby zachować konkurencyjność na zdecentralizowanym rynku finansowym.

Aby tego dokonac DEXy zazwyczaj decydują się na dzielenie się z dostawcami płynności zyskami generowanymi przez opłaty transakcyjne. W niektórych przypadkach (np. Uniswap) wszystkie uiszczone opłaty trafiają do dostawców płynności.

Jak wygląda to w praktyce? Jeśli depozyt użytkownika stanowi 5% wszystkich aktywów w puli, otrzyma on równowartość 5% naliczonych opłat transakcyjnych w obrębie tej puli. Zysk zostanie wypłacony w tokenach dostawcy płynności (liquidity provider tokens). Kiedy użytkownik chce opuścić pulę, po prostu wymienia swoje tokeny na udział w opłatach transakcyjnych.

Yield Farming

Yield Farming to jedna z najważniejszych korzyści, które mogą przyciągnąć nowych użytkowników do Twojej platformy DEX. Co ten temin oznacza? Jak działa?

Tokeny LP a automatyczny animator rynku

Często to powtarzamy – płynność ma kluczowe znaczenie w przestrzeni DeFi. Tworzenie tokenów, które są wydawane w zamian za zapewnienie płynności to świetny pomysł na jej zwiększenie.

Zwykle, gdy token jest w jakiś sposób zastawiony lub zdeponowany, nie można go używać ani handlować, co zmniejsza płynność całego systemu. W przypadku zautomatyzowanych animatorów rynku wdrożenie łatwo wymienialnych tokenów dostawcy płynności rozwiązuje ten problem. Mechanizm ich działania jest prosty - użytkownicy otrzymują je jako dowód posiadania zdeponowanych tokenów.

Dzięki tokenom LP (liquidity pool tokens) każdy token może być użyty wielokrotnie, mimo że jest zainwestowany w jedną z pul płynności. Dodatkowo możemy powiedzieć, że tokeny LP otwierają nową, pośrednią formę zastawiania. Zamiast obstawiać same tokeny, po prostu udowadniamy, że je posiadamy.

Czym jest Yield Farming?

Na wielu giełdach użytkownicy mogą zastawiać swoje tokeny LP i czerpać z tego zyski. Zasadniczo to właśnie nazywamy uprawą plonów. Główną ideą, która kryje sie za tym terminem, jest maksymalizacja zysków poprzez przenoszenie tokenów LP pomiędzy różnych protokołami DeFi.

Jak działa na DEX-ach?

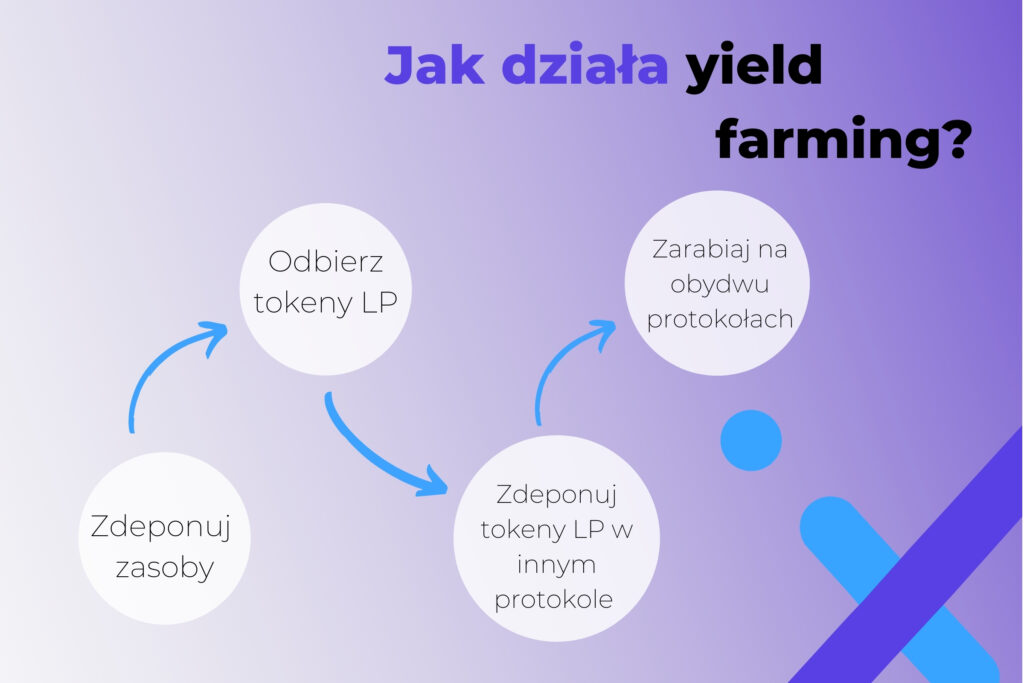

Z punktu widzenia użytkownika jest to dość proste:

- Lokujemy aktywa w puli płynności

- Odbieramy tokeny LP

- Deponujemy lub zastawiamy tokeny LP w innymi protokole pożyczkowym

- Zarabiamy na obydwu protokołach

Ważne: Aby wycofać udziały z początkowej puli płynności, należy wymienić swoje tokeny LP.

Czym jest nietrwała strata?

Nietrwała strata następuje, gdy stosunek cen dwóch aktywów zmienia się już po tym, jak traderzy zdeponują je w puli. Im istotniejsza zmiana ceny, tym większa utrata wartości. Nietrwała strata dotyczy głównie puli płynności z wysoce zmiennymi aktywami.

Jednak jak sama nazwa wskazuje strata jest nietrwała – istnieje prawdopodobieństwo, że stosunek cen z powrotem się odwróci. Może stać się trwały tylko wtedy, gdy dostawcy płynności wycofają swoje aktywa cyfrowe, zanim to nastąpi.

Automatyczny animator rynku - konkluzja

Spośród wszystkich rozwiązań, które możemy obecnie obserwować na zdecentralizowanych giełdach, automatyczny animator rynku oferuje najwyższą płynność. Większość dzisiejszych DEX-ów działa na AMM lub planuje go wdrożyć w najbliższej przyszłości. Dlatego automatyczny animator rynku ma tak kluczowe znaczenie dla ekosystemu DeFi.

Chcesz dowiedzieć, jak wdrożyć automatyczny animator rynku do swojego projektu? Nasi eksperci chetnie udzielą Ci bezpłatnych konslutacji.

pl

pl  en

en